そろそろ投資始めたほうがいいのかな..?

そろそろ投資始めたほうがいいのかな..?

そんな風に思い始めている人も多いのではないでしょうか‥?

今回は、

・社会人一年目や20代の人は、どんな風に投資したらいい‥?

・貯金、節約のコツを教えて欲しい…

こんな悩みをお持ちの方に、ぴったりな内容をお届けできると思います。

この記事を読めば、効率的な資産運用の方法が見えてくるはずです!!

では行きましょう!

投資って怖くない..?

投資と聞くと、怖いなと感じる人も多いかと思います。

でもそれは特に、FXや個別株など、短期的な売買で儲けを得ようとするものに限ります。

今回、ぼくがおすすめしたいのは、「投資信託の長期積立投資」です。

もちろん、投資は100%利益が担保されるものではありません。

世の中にそんな投資は存在しません。

しかし、投資信託の長期積立投資であれば、10年後、20年後に大きなリターンを期待できる可能性が高いのです。

インフレは必ず進みます(政府がインフレ率2%を目標にすると公言しています)

※インフレとは、モノの値段が上がり、お金の価値が下がること

そのことを考えると、銀行に預けるよりも、投資にお金を回したほうが遥かに賢い選択であると言えます。

お金は流動してこそ、価値を生むのです。

モノやお金、サービスが流動・循環して初めて、そこに価値が生まれるのです。

あなたのお金は、価値を生んでいますか…?

投資信託とは..?

投資信託とは、投資の専門家である運用会社が国内外の株式や債券などに分散投資を行い、その運用成果をお客さまに分配する「金融商品」のことです。

この投資信託には、主に2種類の投資対象(金融商品)があると思ってください。

①インデックスファンド:ベンチマーク(目標とする指数)の値動きに連動するように組入銘柄を構成し、運用する手法を用いたファンド(投資信託)

②アクティブファンド:独自の銘柄選択や資産配分により、株価指数等の動きを上回る投資成果を目標とするファンド(投資信託)

そして、ほとんどの場合が、インデックスファンドがアクティブファンドを上回ります。

アクティブファンドは、独自の銘柄選定などに人件費がかかっていますので、手数料が高いのが特徴です。

そして、独自の銘柄選定は、そもそも非常に難しく、なかなかインデックスファンドを超えるリターンを出すのは難しいのが現実です。(短期的に上回ることができても、長期的には厳しいです。)

おすすめのインデックスファンド

では、早速おすすめのインデックスファンドを紹介します。

①S&P500:米国企業を幅広く代表する500の企業が採用されている株価指数

②全米株式:米国企業約4,000銘柄に幅広く分散投資する株価指数

③全世界株式:全世界の株式へ幅広く分散投資する株価指数

この3つの指数から選んで、つみたてNISAで満額積み立てていきます。

※つみたてNISAとは、長期の積立・分散投資を通じた資産形成を後押しするために創設された税制優遇制度です。毎年40万円まで投資することが可能で、最長20年間、投資から得た利益が非課税となります。

ぼくは、現在S&P500一本で積み立てています。

さらに、投資効率を高める為、特定口座で

④iFreeレバレッジ NASDAQ100(通称:レバナス):日々の基準価額の値動きが米国のNASDAQ100指数の値動きの2倍程度となることを目指す株価指数。※NASDAQ100指数とは、米国のテクノロジー系企業が集うNASDAQに上場する時価総額上位100銘柄の時価総額加重平均によって算出される株価指数(金融銘柄は除く)

⑤楽天・米国レバレッジバランス・ファンド(通称: USA360):純資産総額の360%相当額を米国株(バンガードVTI)と米国債(先物取引)に分散投資する運用を行うファンド

これらにも投資していくことをおすすめします。

これらはレバレッジ商品の為、残念ながら、つみたてNISAでは購入できません。

しかし、レバナスは最強の攻撃力、USA360は最強の守備力を誇る超優秀なファンドです。

これらは、特定口座で課税されたとしても、それを遥かに上回るリターンが期待できます。

こやしの購入している商品

つみたてNISAでS&P500を33,333円/月(40万/年)積み立てています。

その上で、レバナスを毎月1万円、USA360を毎月2000円を積み立てています。

レバナスは、基準価格が下落したときには、一気に5万円程つぎ込むようにしています。

大体毎月投資に5~10万円注ぎ込むようにしています。

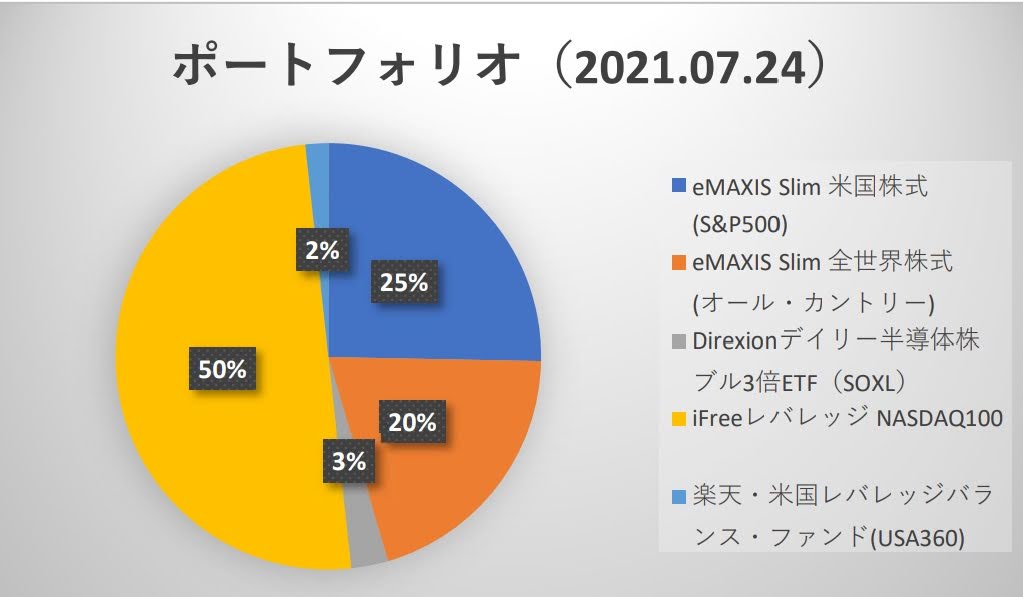

因みに、現在の私のポートフォリオはこのような感じです。

節約して投資に回すのだ!

そもそも投資を行う前に、意識しないといけないことは、支出を可能な限り減らすということです。

つまり、節約です。

投資に回すお金を確保し、増やすには、支出を抑えることは必須です。

では、一体何を抑えるべきなのでしょうか。

おすすめの節約

①固定費:家賃(物件選びで家賃交渉)、光熱費(格安電力会社に乗り換え)、通信費(携帯は格安simに乗り換え)

②食費:外食やお弁当を辞めて、納豆・豆腐・キムチ・野菜・サバ缶の生活をする。(あくまで一例)

③飲料代:ジュースや牛乳(身体に良くない)をやめ、浄水器・浄水ボトルの水を飲むようにする

④浪費:お菓子やゲーム、不要な交際費等をカット。

こやしの生活費(社会人1年目)

1ヶ月あたりの生活費は、以下のような感じです。

| 家賃 | 47000 |

| 水道代 | 1500 |

| ガス代 | 1500 |

| 電気代 | 700 |

| 食費 | 16000 |

| 総生活費 | 66700 |

総生活費は、約7万円/月です。(通信費は、現在楽天モバイルと楽天光を利用しているため、無料となっております。)

1ヶ月の手取り収入は、約19万円

収入ー支出=約19万ー約7万=約12万円(⇨5~10万円は投資へ)

どうでしょうか…?

節約をすれば、その分投資に回せるお金が増え、資産運用の効率がアップします。

まとめ

資産運用の最適解とは。

節約をして、余剰資金でインデックスファンドに長期積立投資。